Содержание обзора:

Многие думают, что по ипотеке можно купить только квартиру или дом. На самом деле существует особый вид ипотечного кредита, который можно потратить на абсолютно любые цели. И в этой стать вы подробно узнаете обо всех особенностях и нюансах этой возможности.

Эта статья познакомит вас с нецелевой ипотекой и сегодня это один из наиболее популярных кредитных продуктов. Изучив информацию в статье, вы узнаете:

- что такое нецелевая ипотека и каковы ее основные особенности;

- какие возможности она дает;

- из каких этапов состоит оформление нецелевой ипотеки;

- как происходит погашение оформленного кредита.

После ознакомления с информацией вы всегда сможете подобрать для себя и ваших друзей наиболее комфортные условия нецелевого ипотечного кредитования или обратиться за оформлением к эксперту Workle по финансам)

Что такое нецелевая ипотека и залог в нецелевой ипотеке

Нецелевая ипотека – это средне- или долгосрочный кредит (как правило, от 5 до 30 лет), выдаваемый под залог имеющейся недвижимости. Полученный кредит можно использовать на любые цели, например, ремонт или крупные покупки.

Поэтому нецелевую ипотеку можно сравнить с потребительским кредитованием на любые цели, однако выдаваемые по ипотечным программам суммы обычно существенно выше лимита потребительского кредита, а ставки – ниже.

Как вы уже знаете из статьи “Ипотечное кредитование“, закладываемая недвижимость является собственностью заемщика, однако остается в залоге у банка до полной выплаты долга. Банк выдает нецелевую ипотеку, учитывая цену предложенного залога. Как правило, сумма кредита составляет определенный процент от стоимости недвижимости (в каждом банке разный).

Например, при стоимости квартиры 3 000 000 руб. заемщик может в одном банке получить кредит в размере 1 500 000 руб., в другом – 2 200 000 руб. и т. д.

Предметом залога в нецелевой ипотеке могут быть:

- Земельные участки

Земельные участки, для которых разрешено индивидуальное жилищное строительство, за исключением участков, находящихся в государственной или муниципальной собственности.

- Коммерческая недвижимость

Предприятия, здания, сооружения и иное недвижимое имущество, используемое в предпринимательской деятельности.

- Жилая недвижимость

Жилые дома, квартиры и части жилых домов и квартир, состоящие из одной или нескольких изолированных комнат. При залоге загородной недвижимости в залог оформляется как строение, так и земельный участок, на котором это строение стоит.

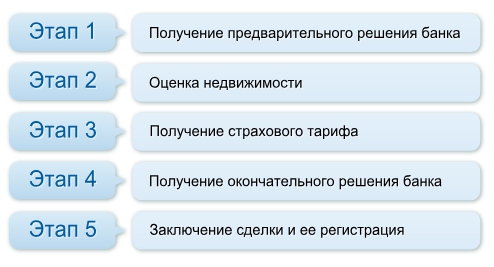

Этапы оформления нецелевой ипотеки

Итак, оформление нецелевой ипотеки состоит из следующих этапов:

- Получение предварительного решения банка

Для оценки платежеспособности клиенту нужно предоставить личные документы и документы по имеющейся недвижимости.

Пакет документов обычно включает:

- заполненную анкету банка;

- копии всех страниц паспорта клиента и паспорта его супруги/-а (если клиент состоит в браке);

- копию трудовой книжки;

- справку о доходах (по форме банка, 2-НДФЛ или 3-НДФЛ);

- копии документов о семейном статусе (свидетельство о заключении брака/разводе);

- правоустанавливающие документы: свидетельство о праве собственности на недвижимость и договор, на основании которого данный объект перешел в собственность клиента (договор купли-продажи, договор дарения, мены и т. п.).

Потребителю на заметку: С полным перечнем документов вы можете ознакомиться на странице эксперта по финансам Workle.

На основании предоставленных документов банк принимает решение о предоставлении кредита. В зависимости от условий банка рассмотрение заявки занимает в среднем от нескольких дней до 2 недель. Если принято предварительное положительное решение, то банк определит примерную сумму, которую он сможет предоставить заемщику.

Предварительное положительное решение по выдаче нецелевой ипотеки обычно действует от 2 до 3 месяцев (в зависимости от условий банка). За это время вам необходимо подготовить документы по залоговой недвижимости.

- Оценка недвижимости независимыми оценщиками

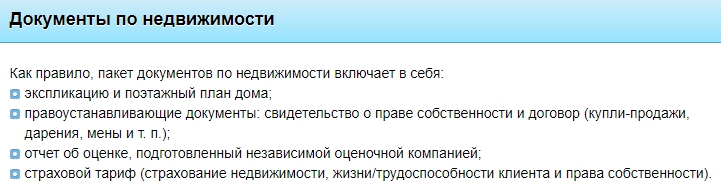

Для подготовки пакета документов по недвижимости клиенту нужно будет заказать оценку недвижимости в независимой оценочной компании.

У каждого банка есть аккредитованные оценочные компании, от которых банк принимает отчеты об оценке.

Банк предоставит список своих оценочных компаний и их контакты клиенту.

С одной из них клиенту надо связаться, чтобы договориться о дате и времени проведения экспертизы.

Представитель оценочной компании:

- приедет на объект;

- проведет фотосъемку всех помещений;

- получит от клиента пакет документов по недвижимости (экспликация, поэтажный план и т. п.);

- заключит с клиентом договор о проведении оценки недвижимости;

- через некоторое время предоставит отчет об оценке.

Оценочная компания подготовит клиенту 2 отчета об оценке (обычно их отправляют напрямую в банк). Срок подготовки отчета об оценке после предоставления полного пакета документов на недвижимость и отснятого материала (фотографий) занимает в среднем от 3 до 7 дней.

В отчете об оценке содержится следующая информация:

- копии документов на недвижимость;

- цветные фотографии всех помещений объекта оценки;

- карта местности;

- описание планировки и типа ремонта в объекте недвижимости;

- заключение по перепланировкам;

- оценочная стоимость объекта недвижимости;

- рыночная стоимость объекта недвижимости.

Колонка эксперта: «Оценка недвижимости осуществляется за счет клиента. Стоимость услуг независимых оценочных компаний составляет в среднем от 3500 до 20 000 руб. в зависимости от типа недвижимости. Например, оценка обычной квартиры в многоквартирном доме обойдется от 2500 до 4500 руб.» (Юлия Панкратова, эксперт Workle по финансам)

- Получение страхового тарифа

После оценки объекта недвижимости клиенту необходимо получить от страховой компании страховой тариф.

Страховой тариф – это письмо с указанием стоимости страховки, подтверждающее, что страховая компания готова в дальнейшем застраховать:

Страхование имущества (залоговой недвижимости)

- Законодательство РФ обязывает заемщика при получении ипотечного кредита застраховать залоговую недвижимость. Страхование недвижимости покрывает следующие риски: повреждение и конструктивная гибель недвижимости (полное или частичное разрушение недвижимости, исключающее возможность дальнейшего проживания).

Страхование жизни от несчастного случая/частичной или полной потери трудоспособности

- Все кредитные обязательства после смерти заемщика переходят по наследству его родителям или

супругу/-е. Потеря трудоспособности клиента не будет для банка причиной «забыть» о выданных в долг средствах. Чтобы избежать «долговой ямы», заемщик может застраховать свою жизнь и трудоспособность на сумму кредита. - Страхование жизни/трудоспособности не является обязательными, однако многие банки продолжают требовать от клиентов страховаться от этих рисков. Заемщик вправе отказаться от страхования жизни, но в таком случае банк может увеличить процентную ставку или вообще отказать в выдаче кредита.

Страхование права собственности на залоговую недвижимость (титульное страхование)

- Наверняка вам известны истории о незаконном лишении прав владельцев квартир. А если ваш клиент является владельцем квартиры с «темным» прошлым, даже не подозревая об этом? Для таких случаев существует титульное страхование, или страхование права собственности на залоговое имущество.

- Титульное страхование не является обязательным, поэтому заемщик вправе отказаться от него. Но в этом случае банк может увеличить процентную ставку или вообще отказать клиенту в выдаче кредита.

Страховой тариф нужен, чтобы получить окончательное решение банка. Застраховать недвижимость и оформить страховой полис клиент должен после получения решения, перед подписанием кредитного договора.

Колонка эксперта: «Все виды страхования осуществляются за счет клиента и только в аккредитованных в банке страховых компаниях. В среднем расходы заемщика на ипотечное страхование составляют 1% от суммы кредита. Чем заемщик старше, тем эта ставка выше». (Юлия Панкратова, эксперт Workle по финансам)

- Получение окончательного решения банка

Именно на этом этапе банк скорректирует условия кредитования – сумму и срок. На первом этапе, при предоставлении пакета личных документов, банк определяет максимальную сумму кредита, которую он может получить. Окончательная сумма определяется стоимостью залоговой недвижимости. Для этого банку требуется оценочный альбом от независимого оценщика. При этом окончательная сумма кредита не может быть больше той, которую банк одобрил изначально.

Окончательное решение о выдаче кредита банк принимает в среднем от 2 дней до 1 недели.

- Заключение сделки и ее регистрация

После того как банк озвучит окончательное решение о выдаче кредита, вам нужно будет подписать кредитный договор…

Как правило, в кредитном договоре указываются:

- параметры кредита;

- права, обязанности и ответственность сторон по выполнению условий договора;

- размер комиссий, штрафов и пени;

- график платежей (в котором в табличном виде указаны суммы ежемесячных платежей).

… и договор залога.

В договоре залога указываются условия оформления в залог недвижимости заемщика.

Теперь договор залога будет передан на регистрацию в Федеральную службу государственной регистрации, кадастра и картографии (Росреестр). В зависимости от условий банка документы в Росреестр отвозит сотрудник банка или вы сами. Регистрация сделки осуществляется в срок от 1 недели до 1 месяца.

Потребителю на заметку: После успешной регистрации деньги будут перечислены на счет заемщика, и он сможет ими воспользоваться.

![]:-> ]:->](https://gold-investor.ru/wp-content/themes/ab-inspiration/inc/qipsmiles/smiles/devil.gif)